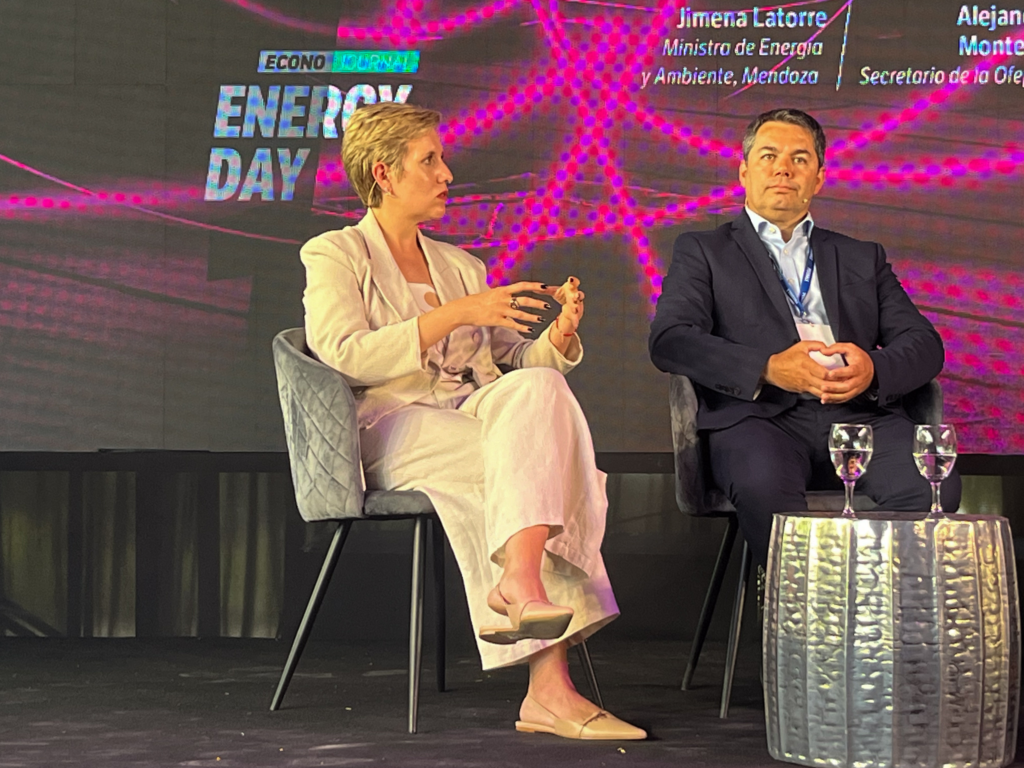

La revista asegura que Mendoza fue “la gran sorpresa de este año” en el mundo de la minería.Un corresponsal entrevistó a la ministra de Energía y Ambiente en el marco de la Cumbre de Minería Sostenible. La nota completa.

“Mendoza fue la gran sorpresa de este año en el mundo de la minería. Luego del fallido intento de habilitar la actividad en la provincia en 2019, cuando se desató una ola de protestas, la nueva gestión de Alfredo Cornejo consiguió la aprobación del Distrito Malargüe, un área donde se permite la exploración minera y que está generando mucho interés de firmas de todo el mundo”, asegura el periodista de Forbes Fernando Heredia, quien le hizo una entrevista a la ministra de Energía y Ambiente Jimena Latorre.

La entrevista completa:

¿Cómo fue el proceso en el cual decidieron volver a apostar por la minería?

Creo que lo que pasó en el 2019 nos dejó a la sociedad mendocina en general, pero sobre todo a la dirigencia política, una enseñanza que es la necesidad de interpretar y de escuchar las preocupaciones y las demandas de la sociedad. Mucho de eso que pasó y de la Mendoza antiminera (entre comillas), partía de la desinformación y del desconocimiento. Siempre hay extremismos, siempre hay un reducto que tiene posturas innegociables, irreconciliables, pero el volumen de gente estaba vinculado con eso: con la desinformación, con la falta de una comunicación asertiva sobre lo que se quería hacer.

Y quizás el error haya sido ese: pensar que la confianza podía imponerse antes que ganarse. Entonces nosotros cambiamos o rediseñamos esa estrategia cuando asumió Alfredo Cornejo en esta segunda gestión suya. Primero nos pusimos el desafío de ganarnos la confianza de los mendocinos y también de los inversores.

Desde esa premisa dijimos: bueno, ¿qué necesitamos para recuperar esa confianza de estos dos escenarios? Que son andamiajes en simultáneo y en paralelo: el pueblo de Mendoza, que es el que te otorga la licencia, el que te da ese voto de confianza para poder desarrollar la actividad, y de los empresarios, de los inversores que necesitan ineludiblemente ese voto de confianza de la sociedad, que no es un voto en blanco ni sin fecha de vencimiento, es algo que se construye día a día y se pierde en muy poco tiempo. Modificamos el Código de Procedimiento Minero para incorporar la obligatoriedad de las buenas prácticas, la obligatoriedad de cumplir con los estándares ambientales y las sanciones, poder hacer efectivas las sanciones en caso de que eso no ocurra, tener esas herramientas para también dotar a la policía ambiental minera de esas herramientas sancionatorias para poder hacer cumplir esas obligaciones. Y luego, en el plano de las inversiones necesitábamos promover inversiones para generar un mercado de oportunidades de inversión minera después de 20 años sin haber estado en el panorama mundial.

Entonces ubicamos o visibilizamos el lugar en donde había potencial geológico (que es la base para esa inversión) donde ya la población estaba pidiendo (mucho antes de que nosotros tomáramos esta decisión) que se desarrollara la minería, que es el departamento de Malargüe, con una amplia y larga tradición minera, con capital humano que se forma constantemente, hace 60 años que hay una escuela técnica minera en el departamento de Malargüe y no había minería (metalífera por lo menos, sí había de tercera categoría, pero no metalífera). Y avanzamos en una zonificación podría decirse: identificar 18.000 kilómetros cuadrados donde quedaría comprendido ese mayor potencial geológico y donde ya había zonas libres, pero también muchos permisos y concesiones mineras, iniciar el estudio de una línea de base ambiental.

Entonces Impulsa Mendoza fue la que diseñó un polígono de 18.000 kilómetros donde hizo ese estudio ambiental de base al que obviamente hay que ir construyendo y sumándole valor con la información que cada uno de esos proyectos (que ya 34 tienen declaración de impacto ambiental aprobada y ratificada por la Legislatura, lo que de cara a los inversores también les da mucha seguridad jurídica) vayan aportando esa información y construyendo esa información en territorio una vez que con esta declaración de impacto ambiental puedan entrar a territorio.

¿En qué segmento están viendo mayor potencial?

El potencial geológico está en toda nuestra frontera cordillerana con Chile, porque de hecho si vos vas identificando del otro lado de la Cordillera, los proyectos en toda la longitud de nuestra provincia de norte a sur hay en espejo proyectos del lado chileno, entonces ese mismo potencial debería estar en todo nuestro lado de la cordillera. Las cinco fajas más importantes del Cinturón del Pacífico se introducen desde Chile en nuestro lado de la Cordillera también. Ahora, no es el único requisito, como hablábamos recién, para que un desarrollo minero pueda prosperar. Tenemos también la vinculación, la aceptación y la vocación territorial, esos criterios de sostenibilidad social que ineludiblemente tienen que ser parte.

Y son muy estudiados por los inversores extranjeros. Otra de las patas que es igual de importante es la estabilidad macroeconómica para poderle dar sostenibilidad económica al proyecto y que ese riesgo sea solamente el riesgo propio de la actividad minera, de la actividad exploratoria. Y ya los inversores extranjeros están viendo un cambio de rumbo que esperamos que se consolide y que estos resultados se sostengan y se estabilicen, pero advierten el cambio de modelo económico y las consecuencias beneficiosas que puede traer para justamente radicar sus inversiones en la Argentina. Y en lo que nos compete a nosotros, que es el territorio, es la vinculación con esas comunidades, la generación de estas oportunidades de inversión por ser los titulares del recurso la provincia de Mendoza y los que tenemos la competencia para otorgar esos permisos y concesiones, bueno, generar todo un ecosistema que dé esas certezas y esa seguridad jurídica que buscan los inversores. Entonces hicimos ese checklist e identificamos el sur de toda esa zona cordillerana como el primer lugar donde se cumplían la mayoría de esos requisitos. Lo que no quiere decir que luego esto no pueda replicarse en otras partes de nuestra zona cordillerana.

¿Ya tienen herramientas para dimensionar la cantidad de exportaciones que podrían apalancar estos recursos?

Bueno, el Plan Pilares está haciendo foco particularmente en cobre. Es un plan a 30 años, a muy largo plazo. Pero son los plazos de la minería y sobre todo cuando hablás de cobre, por ahí el litio o el potasio tienen plazos más cortos tanto de exploración como de inicio de producción, pero en el caso del cobre tiene plazos mucho más extensos. De hecho, Argentina, si bien tiene grandes proyectos, aun no saca una sola onza de cobre. En el caso de El Pachón por ejemplo lleva 50 años explorando. Y estos primeros estudios, estos primeros diagnósticos, muestran que ese potencial podría reflejar en un escenario muy conservador cuatro proyectos de clase mundial en Mendoza y en un escenario ambicioso y de éxito y de este volumen que estamos buscando darle a la exploración para obtener esos resultados hasta ocho proyectos de clase mundial.

Y más allá del cobre, ¿qué perspectivas tienen los proyectos de potasio y de litio?

Potasio Río Colorado tiene una historia también de muchos años, similar a lo que estamos hablando de los proyectos de cobre de la provincia de San Juan, que están identificados hace mucho tiempo pero aún no han producido nada. Este es un proyecto que inicio Río Tinto, luego entró la Vale. El mercado, la baja del precio del potasio y las condiciones macroeconómicas de nuestro país llevaron al fracaso también de ese proyecto en manos de Vale. Es un proyecto muy ambicioso. La provincia luego recuperó el establecimiento y relicitó la concesión. Actualmente todo este año se ha trabajado en la reingeniería. Tenemos que tener en cuenta que la producción requiere infraestructura y la Argentina tiene un gran atraso en infraestructura para poder evacuar los minerales.

¿Qué se piensa hacer para solucionar eso?

El proyecto de Vale contemplaba un tren. Un tren en un escenario de una planificación ferroviaria de la Argentina con infraestructura, con obra pública y con inversión que no es el que tenemos hoy en la Argentina. El gobierno nacional ha dicho que no va a hacer obra pública, menos en estos casos en particular. Entonces tenemos que cambiar ese pensamiento y empezar a buscar las alternativas en las que haya una participación público-privada. Creo que lo mismo que está ocurriendo con el gasoducto de Vaca Muerta Sur, donde los distintos operadores que evacúan o que tienen necesidad de evacuación de esa producción son parte de ese pool de actores que hacen la inversión, lo mismo tenemos que hacer en infraestructura productiva. En ese sentido Potasio Río Colorado ha hecho este año un trabajo de reingeniería del proyecto con distintas etapas para poder ir evacuando: la primera producción se va a evacuar en camiones, se va a evacuar por ruta, pero si luego llega a escalar va a necesitar un tren. Pero se están analizando las variables de ese tren y cómo además podría ser atractivo para otros proyectos para solidarizar y generar esa inversión conjunta con otros proyectos también.

¿Y con el litio?

Si bien el triángulo de litio es en el NOA, la provincia de Mendoza tiene en el sur las Salinas del Diamante. Y eso ha sido objeto de atención de una empresa que se llama Ampere Lithium (es una empresa australiana) que ha presentado su informe de impacto ambiental y está tramitando su DIA (Declaración de Impacto Ambiental) para hacer exploración a partir de salmuera con una tecnología mucho más eficiente y con mejores indicadores de sostenibilidad porque no es a través de evaporación, sino que es con reinyección y un circuito cerrado y de reuso del agua. Pero bueno, todo esto estamos hablando de producción y primeramente tienen que extraer para hacer los análisis de esa salmuera para ver cuál es el grado de ley de lo que podrían extraer para que todo eso impacte en la prefactibilidad económica de una planta. Pero están muy entusiasmados, los estudios preliminares que han hecho son alentadores, así que esperemos que así sea. Y si los resultados son alentadores la construcción de la planta de litio es mucho más breve que todo el proceso del cobre. Por lo tanto, podríamos tener en los próximos dos o tres años ya funcionando esa planta si todos los resultados son auspiciosos.

¿Cuál es la ventaja comparativa de Mendoza frente a otras provincias mineras?

El distrito minero Malargüe, si bien obviamente no deja de ser cordillera y tenemos temporadas de nieve que impiden la apertura de caminos, es considerablemente más bajo en altura que los proyectos de San Juan. Eso es una ventaja en términos de costos logísticos. Por otra parte, también tenemos en el sur los pasos de baja altura: el Paso Pehuenche a Chile, el Paso Vergara y el Paso Las Leñas. Y son pasos que además de ser de baja altura están a la altura del Puerto de San Antonio, por el Pacífico. Entonces eso le da otra ventaja logística importante, más allá de que hoy ya tenemos operativo nuestro paso Libertadores y que Mendoza tiene ese corredor bioceánico habilitado. Y además de eso, la infraestructura. Nosotros estamos atravesados por dos rutas nacionales: la 40 y la 7. La ruta nacional 40 hasta Malargüe se logró terminar en la anterior gestión de Alfredo y esa es una obra que conecta justamente toda la evacuación que podría venir del sur de la provincia con el Paso Libertadores que tenemos hoy ya operativo. Y a eso le falta sumar la infraestructura de líneas eléctricas porque todos estos desarrollos requieren de electricidad. Entonces estamos saliendo a licitar con fondos de la provincia para que lo tomen los privados y a través de un repago le devuelvan esos fondos a la provincia. Pero estamos saliendo a licitar la construcción de cinco líneas de alta tensión que son muy importantes.

¿Qué inversión tendrían estas cuatro o cinco líneas?

Las cuatro del norte, que son las de San Rafael (el cierre de San Rafael y la extensión a General Alvear), la de Capiz (que es la del Valle de Uco), Mendoza Norte y la de El Marcado – La Dormida (que es del este) en promedio tienen entre 20 y 30 millones de dólares por cada línea.

Y esas líneas también permitirían la instalación de más parques solares en la provincia.

A eso voy. La provincia de Mendoza tiene una ley de generación distribuida que te permite generar en los lugares en donde haya mayor potencialidad para la generación fotovoltaica y consumir en el punto de consumo donde lo necesites. Entonces, por ejemplo, un proyecto minero del sur de la provincia en Malargüe podría tener su parque solar en la alta montaña del norte (que es donde hay mayor radiación, se dan las mejores condiciones para eso) o en el noreste (donde hay disponibilidad de terrenos con esas mismas condiciones), inyectarlo y consumirlo en el punto de consumo. Pero para eso necesitamos una infraestructura de transporte robusto, porque si no no vas a poder tener esa potencia disponible en el lugar de consumo.

¿Cuál es la proyección de crecimiento de las energías renovables en la provincia?

La provincia tiene una proyección de los próximos dos años de 620 MW, con los que llegaríamos a 700 MW. Lo cierto es que estos 620 MW que están ya con prioridad de despacho, significan 800 millones de dólares en inversión. Y es toda privada: el de El Quemado (que fue el que entró al RIGI, fue el primer proyecto que entró al RIGI, es el de YPF Luz), están los tres parques de Genneia (el de Malargüe, el de Anchoris y otro que tienen proyectado en San Rafael), el de Aconcagua. Vos imaginate que San Juan en los últimos 15 años, que es el que está liderando, ha conectado 700 MW. Nosotros vamos a llegar a los 700 en dos años.

¿Cómo viene la exploración en la lengua Vaca Muerta Norte?

La expectativa está puesta en dos ejes paralelos. Por un lado, la reconversión de nuestro convencional. A ver, hablamos de campos maduros o marginales, pero hemos hecho producción primaria, tenemos la posibilidad también de hacer recuperación secundaria y terciaria. Estamos abordando una reconversión incorporando a nuevos actores, hemos licitado y la semana pasada adjudicamos cinco áreas nuevas: dos de explotación y tres de exploración, porque necesitamos levantar la exploración también en materia de convencional y generar exploración asociada, ampliar esas fronteras productivas del convencional. Y sobre los que ya tenemos trabajando hacer esa reingeniería y hacer ese foco para volverlos más eficientes, bajar los costos de producción, que eso permita una mayor rentabilidad, pero eso es a través sí o sí de eficiencia. Y en el caso del no convencional, YPF obtuvo buenos resultados en sus dos perforaciones (la del Paso Bardas y la de CN-VII, eso es muy en el sur de la provincia, casi límite con Neuquén). Esa lengua norte de Vaca Muerta estamos trabajando en la caracterización a partir de los datos que ha podido obtener YPF, pero también a partir de datos que ya tenía la provincia y que estamos trabajando en la modelación. Hay dos áreas más, que son colindantes, que son Payún Oeste y Cañadón Amarillo. Payún Oeste la acabamos de adjudicar, es una de las que hemos adjudicado a Aconcagua. Y en el caso de Cañadón Amarillo está dentro de las áreas que cede YPF, ya han presentado el plan de inversión, el sesionario, para aprobación de la autoridad de aplicación, pero ahí también le hemos exigido al sesionario inversiones en exploración de no convencional. Es decir, estamos haciendo mucho foco en obtener compromisos de inversión de exploración de no convencional en esa lengua norte, que por los datos de caracterización que tenemos tiene resultados alentadores. Necesitamos seguir explorando. Por ejemplo, en el caso de YPF, las perforaciones fueron a 1200 metros de profundidad con ramas de 1200 metros, cuando en Vaca Muerta el otro día perforaron con una rama de 5000 metros, imaginate, pero el promedio es de 2500. YPF se ha comprometido con nuevas perforaciones para el primer semestre del 2025. Pero la producción de estos pozos que se están ensayando (o sea es producción de ensayo) es buena.

¿Qué expectativas de producción tienen?

Para hablar de niveles de producción de Vaca Muerta, que está en una primera fase de exploración, es muy temprano. Si hablamos del convencional, hemos logrado amesetar la curva de declino. Los campos maduros de Mendoza venían declinando a un 8%. Y esos últimos 6 meses hemos logrado superar la barrera de los 9.000 metros cúbicos/día, que eso era algo que no pasaba hace 4 años en Mendoza. Eso se ha mantenido durante 6 meses y ha significado que ese declino del 2% del resto de los operadores sin contar a YPF haya pasado a un 0,7%. Es decir que ya podemos decir que hemos amesetado, hemos logrado estabilizar. Si después logramos que ese 8% que viene declinando YPF se revierta con este proceso de transferencia de las áreas, entonces podríamos estar empezando a crecer entre un 5% y un 8%.

Mendoza siempre fue una provincia de gran tradición hidroeléctrica. ¿Cuáles son los próximos proyectos que tienen en carpeta luego de la paralización de Portezuelo del Viento?

Esa obra no es que se descartó, pero es una obra de gran porte y tenemos un limitante que es ajeno a la provincia, que fue todo lo que ocurrió en el COIRCO con el archivo del expediente, el laudo presidencial que se había dado en su momento y el pedido de un nuevo informe de impacto ambiental que tiene que ser aprobado por unanimidad por todos los gobernadores de la cuenca. O sea, algo que nos excede ampliamente a la provincia. Por lo tanto, no queda desestimado ese proyecto, pero buscamos seguir avanzando en tener otros proyectos ejecutivos para sumarlos. Y ese es el caso, por ejemplo, de El Baqueano, de Bardas Blancas y también están los proyectos de Uspallata o Los Blancos en el Valle de Uco. Ahora, terminamos también el vencimiento de las concesiones de las centrales del complejo Los Nihuiles y El Diamante. El Diamante es de Nación, está dentro de ese paquete que Enarsa va a relicitar, y Los Nihuiles son de la provincia y los vamos a relicitar nosotros. Ahora, lo complejo de toda esta situación es la recomposición del mercado eléctrico. ¿Por qué? Porque hoy Los Nihuiles y El Diamante están cobrando un precio monómico de 10 dólares. Entonces con ese precio no se puede pensar en un revamping de las cuatro centrales. El tema es a qué precio yo le puedo decir al oferente que va a poder contractualizar la energía para poder ponerle plazo a esa concesión y de ahí para abajo cánones, repagos, todo el resto. O sea, cómo estructura un plan de negocios un oferente si no hay un mercado en el que pueda poner un precio o contractualizar con su comprador un precio a largo plazo, a 30 años, que es lo que requiere por lo menos el repago de una inversión de esa envergadura.